题图| 《Age of Origins》

作者 | 鳗鱼

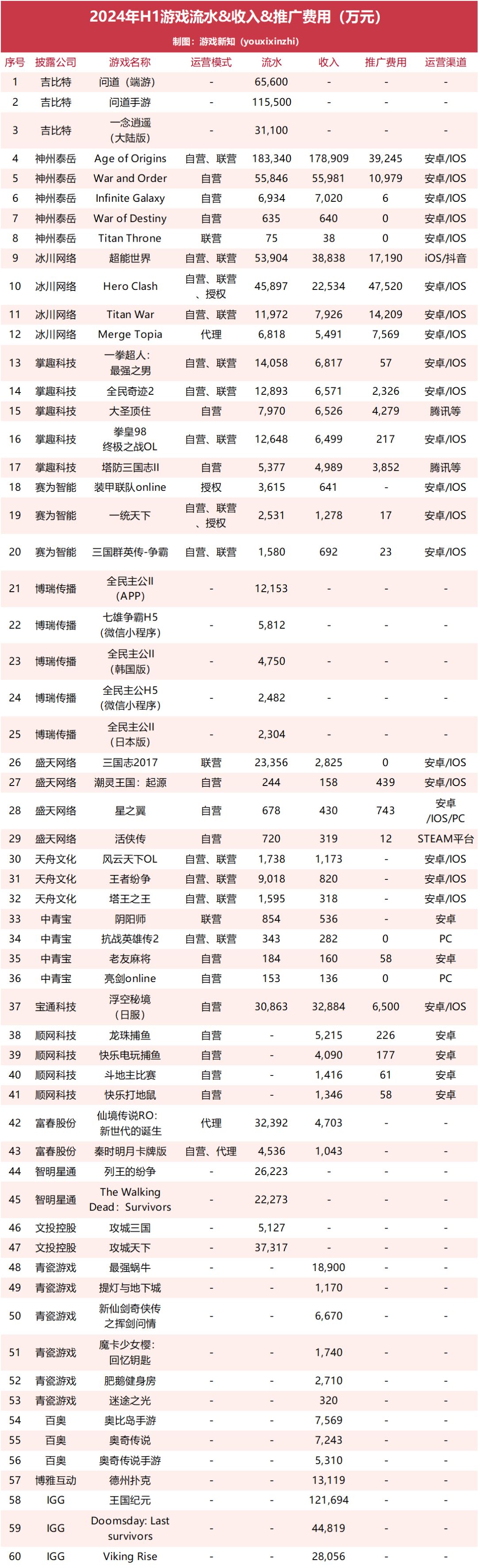

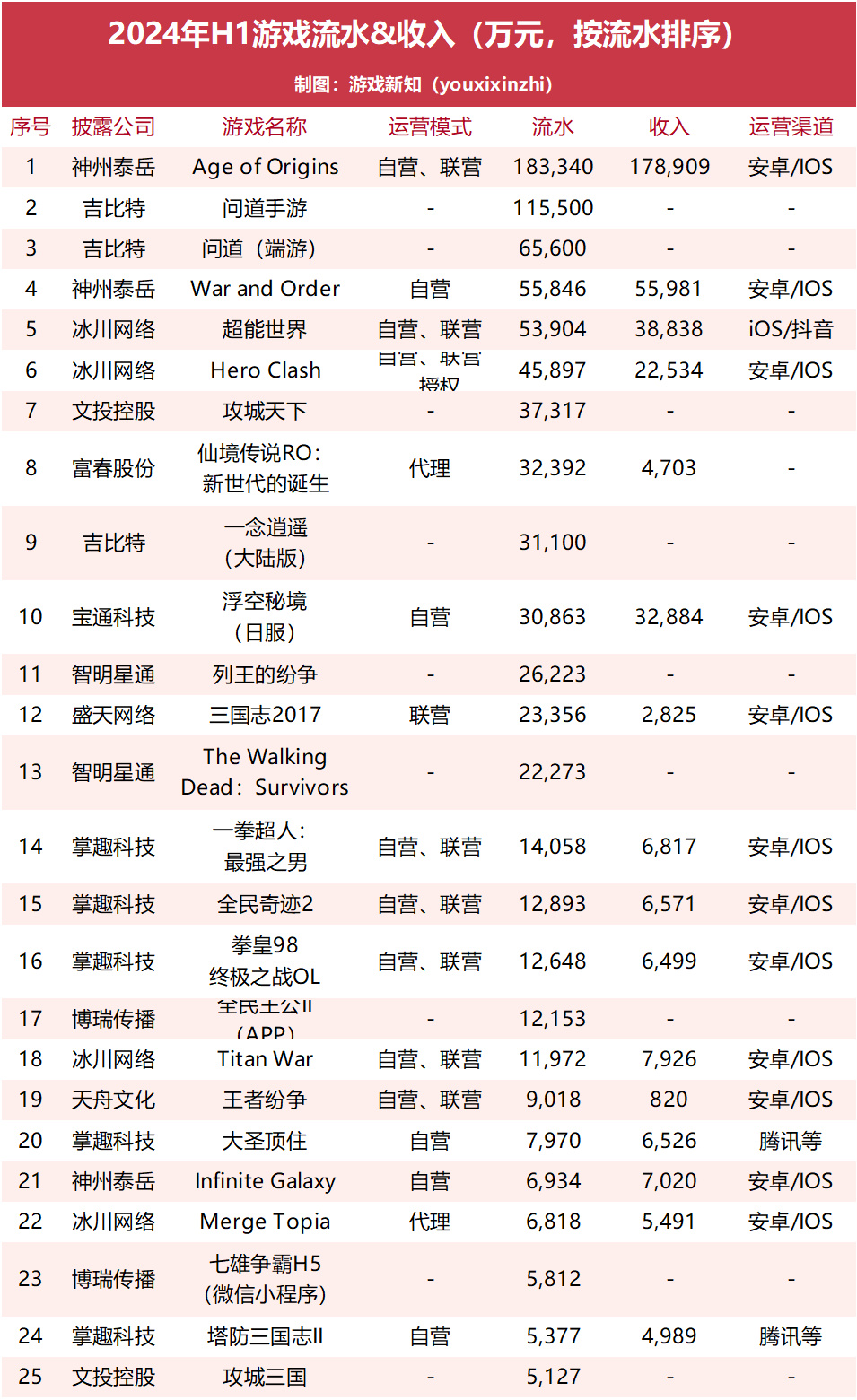

近期上市游戏公司陆续公布了2024年上半年的业绩年报,游戏新知统计了60款游戏的年流水、收入及推广销售费用数据。

(注:披露流水的厂商包括研发商、发行商和IP授权方,比如盛天网络。披露流水亦不代表产品的总流水情况,比如中青宝联运的《阴阳师》仅代表自身渠道的运营数据。)

数家公司都在自己原有的路径上走得更加深入,比如神州泰岳、IGG、智明星通都依然在SLG领域发力,也都储备有更多SLG新品;摸到副玩法门路的冰川网络则在放置卡牌和合成游戏上做尝试,国战MMO已经离开了营收TOP5的主力位置。

新的市场热点也吸引着各大公司的关注,小游戏依然是热门赛道。掌趣科技又有小游戏新品为营收增长的动力、青瓷游戏第一次在财报中提及小游戏的收入情况,还有更多厂商也都透露了相应的成果和准备。

厂商在加码深耕或是转向求变中作出选择,各自都寻得了一定机会。

18款游戏流水过亿,SLG迭代进行时

在本期统计对象中,有18款游戏半年流水过亿。除了吉比特在财报中披露的3各款主力游戏数据以外,大部分都依然是往年提及的SLG、MMORPG老产品,包括去年爆发的卡牌游戏《浮空秘境》也依然保持稳定运营。

另外还有7款游戏跨过半年流水5000万的门槛,有望全年总流水过亿。当中包括冰川网络的合成游戏《Merge Topia》以及掌趣科技的小游戏《塔防三国志II》,都是在各自重点赛道中的新面孔,目前看来均取得了不错的开局。

这些常年上榜的产品经营稳定,大都成为了公司经营的支柱,或者至少给产品的迭代指明了方向。

壳木游戏(神州泰岳子公司)的《Age of Origins》再次成为榜单内流水最高的游戏,半年流水超过18亿元,同比增长21.43%。自2018年上线并持续调优之后,这款游戏已经是SensorTower出海月度收入榜TOP10的常客。

报告期内《Age of Origins》创造了17.89亿元的收入,占游戏业务的74%,是壳木游戏最主要的创收产品。而且在壳木游戏营收TOP5的产品中,《Age of Origins》还是唯一一款出现了同比增长的长线产品,从而显得更加重要。

不过实际上《Age of Origins》的增长已经见到瓶颈。对比去年第四季度的9.26亿元流水,今年上半年连续两个季度都出现了流水下滑。从iOS畅销榜排名来看,游戏在美国市场的排名下滑要明显一些,逐渐从稳定前20名到20上下徘徊。尽管滑落速度并不快,预计《Age of Origins》已经从爆发增长步入到平稳运营的阶段。

《Age of Origins》的平稳回落有可能是在给自家的新品让路。今年神州泰岳在投资者交流中透露公司储备的SLG新品《代号DL》和《代号LOA》预计在今年下半年海外上线测试。在2021年初发行了《Infinite Galaxy》之后,这也即将迎来真正意义上的新品(除了短期测试后下架的《Journey Untold》)。

《代号LOA》也就是《Leaps of Ages》,在今年年初进行过海外测试。游戏在副玩法里融合了幸存者like和塔防要素。《Leaps of Ages》采用了多文明题材,在玩法层面也基于COK-like做了些许创新,比如英雄加点、给天赋即时加点等。

融合科幻+模拟经营元素的《代号DL》则对应去年年底开启海外测试的《Starlit Eden》。神州泰岳透露《代号DL》已经拿到版号,猜测是《荒星传说:牧者之息》。《Starlit Eden》的模拟经营内容接近于《环世界》的重度类型,整体看来比较特别且具有创新性。

《Starlit Eden》

只从画风上来看,这两款游戏都明显区别于壳木游戏熟悉的写实风格,预计会吸引到另一批受众群体。这也相当于在《Age of Origins》成功之后走上另一条细分赛道。

富春股份研发的《仙境传说RO:新世代的诞生》在上半年获得3.2亿的流水,同样运营长线且地位重要。报告期内单款游戏创造了4700万收入,占整体游戏业务的81%。这款游戏自2020年陆续在港澳台、东南亚、韩国市场上线之后,至今仍是富春股份的游戏业务主力。

《仙境传说RO:新世代的诞生》也还在准备发挥余热。其国内版本《仙境传说RO:新启航》将由紫龙游戏发行,准备在9月13日公测。今年5月份,富春股份子公司上海骏梦和版权方Gravity签署技术支持协议,将围绕游戏日本版本的发行展开合作。另外上海骏梦也还有登陆欧美市场的打算,预计在至少未来一年内仍将继续发力。

同样老产品在持续发力的还有青瓷游戏和博雅互动。

青瓷游戏在今年6月上线了新品《迷途之光》,成绩并不火爆,公司营收还是有过半来自于老产品《最强蜗牛》。上半年《最强蜗牛》的海内外收入共计1.89亿元,同比下滑了10%。游戏在报告期内登陆了越南市场、推出了德语、法语、西班牙语等版本,进一步覆盖东南亚和欧洲市场。

博雅互动同样有过半收入来自于老产品《德州扑克》。不过《德州扑克》的运营相对稳定不少,上半年收入仍同比增长6.8%到1.3亿元。

也有的厂商渐渐缓解了对爆款的绝对依赖,比如IGG。IGG的SLG《Doomsday: Last survivors》和《Viking Rise》分别在2022年和2023年上线,均在今年上半年出现了收入增长,并且一同抵消了《王国纪元》的收入下滑。《王国纪元》的收入占比也因此从66.3%下降到48.9%。

5款游戏推广费过亿,副玩法也能做长线

本期内有10款游戏的半年推广费用达到千万级别、5款游戏达到亿元级别。其中神州泰岳的SLG和掌趣科技的《全民奇迹2》都在减少推广支出。

对比之下冰川网络旗下的放置卡牌游戏还保持着较大的推广投入,除了今年5月上线的合成游戏《Merge Topia》和放置卡牌新品《Kingdom Go!(主公快逃)》以外,其余主力产品都花了上亿元的推广费用。

冰川网络依然热衷于在游戏中加入和迭代副玩法,并正在加大海外推广投入。公司财报显示,上半年销售费用达到14亿元,同比增长53%。其中《Hero Clash》《Epic War》《Titan War》《Merge Topia》《Kingdom Go!》合计花费了9亿元,占销售费用的65%。

从短期的投入效益来看,这几款游戏都还处于入不敷出的状态。在《Hero Clash》身上花了4.75亿元推广之后换来了2.25亿元的收入,推广费用占收入总额的比例为211%。类似的,《Titan War》和《Merge Topia》的推广收入比分别高达179%和138%。

就《Hero Clash》而言,收入摊销的变动造成了一定的影响。公司在报告期内的销售费用无论是否付出都按本期费用处理,但对于永久性道具的收入则需要依据用户生命周期来摊销。报告期内《X-HERO》《超能世界(<Hero Clash>国内版)》《Hero Clash》的预计玩家生命周期分别从一致的3个月分别延长到7个月、6个月、5个月。

副玩法吸量的方法理应对推广费用的变动更敏感,但在实际运营下来似乎比想象中还要乐观一些。

《超能世界》消耗的推广费用从去年下半年的3.8亿元减少到今年的1.7亿元,环比减少57.8%。游戏在报告期内依然创造了3.8亿元的收入,推广费用占游戏收入的44%。其iOS畅销榜排名的确仍在滑落,但整体成绩还算平稳。

现在冰川网络还在想着把副玩法吸量变出更多花样来。今年的放置卡牌新品《豆豆打僵尸》套用了类似《植物大战僵尸》包装和炮弹兵副玩法,暂时还没大幅推广。同时冰川网络也正在从放置卡牌玩法迈向合成玩法,除了海外上线的merge-3游戏《Merge Topia》以外,现在还在测试merge-2玩法的《Master Chef》。

除了冰川网络抓牢副玩法买量以外,小游戏市场也成为了买量竞争的新阵地。

掌趣科技分别为两款小游戏《大圣顶住》和《塔防三国志II》投入了将近4300万元和超过3800万元的推广费用,占整体推广费用的36.4%和32.8%。尽管它们的收入量级还不及长线运营的《一拳超人:最强之男》和《全民奇迹2》,但已经可以看出转向新战场的打算。

掌趣科技财报

同样保持大投入的还有中青宝。报告期内中青宝为一款小游戏投入了超过500万的推广费用,占整体推广费用的90%,对比去年全年的35%有了进一步大幅上涨。

多款小游戏表现下滑

去年开始就有部分小游戏排进厂商营收TOP5的行列,到今年也有更多厂商表现出对小游戏的兴趣。包括三七互娱、游族网络、电魂网络等多家厂商都在半年度报告中引用了《2024 年 1-6 月中国游戏产业报告》的数据,提及今年上半年小程序移动游戏收入166.03亿元,同比增长60.5%。

更多新品出现,也可能意味着早期的红利会渐渐消退。

掌趣科技的《大圣顶住》和《塔防三国志II》都成为创收的中坚力量,两款游戏在上半年合计提供了将近25%的收入。

不过长线运营是难以避免的难题。《大圣顶住》在去年Q3上线,季度流水从去年Q4的8000多万下降到今年的4000万上下。从微信小游戏畅销榜来看,《大圣顶住》出现了一定的排名波动,今年8月一度掉出榜单前100名。

另一款小游戏《塔防三国志II》在今年1月上线小游戏版本,和《大圣顶住》一样属于咸鱼like的玩法。《大圣顶住》加入了三线分路的设计,《塔防三国志II》则采用了塔防的表现形式,并且主角攻击也用长按屏幕代替了原本的连续点击屏幕。

《塔防三国志II》的数据更加惨淡,换包装的做法没能奏效。游戏初期也能排到微信小游戏畅销榜40名,但从5月就开始掉出榜单前100名。《塔防三国志II》的活跃用户从第一季度的将近400万下滑到第二季度的36万,流水也从超过4200万下滑到不到1100万。

《塔防三国志II》

博瑞传播的《七雄争霸H5》微信小游戏在上半年获得超过5800万元流水,同比下滑18.5%。《七雄争霸》在Q2的时候仍不时能够在畅销榜上露面,下半年开始就消失在榜单外了。另一款《全民主公H5》在上半年获得不到2500万元的流水,也出现了47%的下滑。

中青宝在去年Q3上线了开箱子玩法的微信小游戏《抗战英雄传2》。今年上半年中青宝有一款小游戏的收入超过1260万,占游戏业务收入40%,猜测就是这款《抗战英雄传2》。这款小游戏的的活跃用户流失和流水下滑也很明显,第一季度和第二季度的流水分别为940万元和395万元。

星辉游戏的主要产品中依然有一款仅在腾讯渠道分发,猜测是小游戏。这款游戏在上半年创收超过3300万元,提供收入占比12%。而且这款游戏也同样出现用户流失和流水下滑,第一季度和第二季度的流水分别为5400万元和2200万元。

恺英网络去年下半年上线的《仙剑奇侠传:新的开始》仍保持在微信小游戏畅销榜TOP40,目前下滑速度比较慢。而今年的新品《怪物联萌》则从今年4月榜单10多名逐渐到7月就掉到榜单前100名以外。不过尽管如此,这两款游戏的小游戏榜单排名依然比APP版本出彩。

巨人网络的《王者征途》累积新增用户超800万,今年2月上线后连续5个月实现流水的环比增长,目前排到微信小游戏畅销榜TOP20。巨人网络准备和快手等渠道展开更多合作,并计划继续推出《原始征途》的小游戏版本。

也有部分厂商把小游戏当作APP版本的补充。青瓷游戏在上半年上线了《最强蜗牛》小游戏版本和《皇家护卫队》《子弹军团》,报告期内录得收入340万元。吉比特基于《问道手游》的玩法和素材开发了《道友来挖宝》(今年6月拿到版号),期望能给App带来额外的用户增长。上述冰川网络的放置卡牌新品也率先在微信小游戏平台测试,不过成绩不太起眼。

未来还有更多厂商准备小游戏业务的布局。壳木游戏的新品《代号DL》在国内上线的时候也准备发布小程序版本。游族网络储备的15款自研或代理产品内,就有8款小游戏产品。富春股份在今年上半年完成了小游戏运营团队的搭建,目前已经完成了多个自研、定制、对外代理的小游戏立项或签约。