题图 |

《王国纪元》

声明 | 本文不含商业合作

作者 | 夜风

没想到越来越卷的SLG还有不小的上升空间,这是我观察上半年游戏流水后的第一个想法。

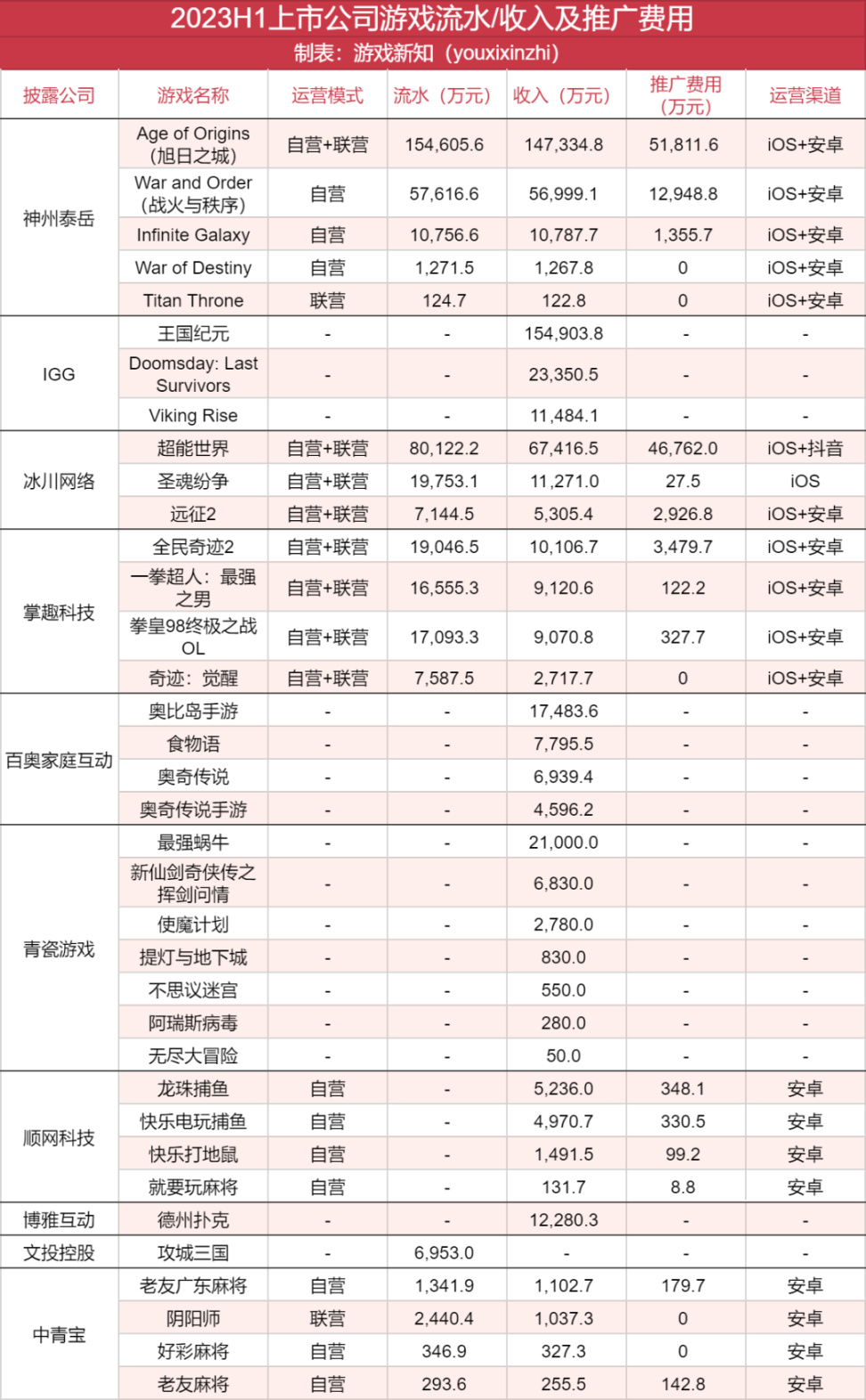

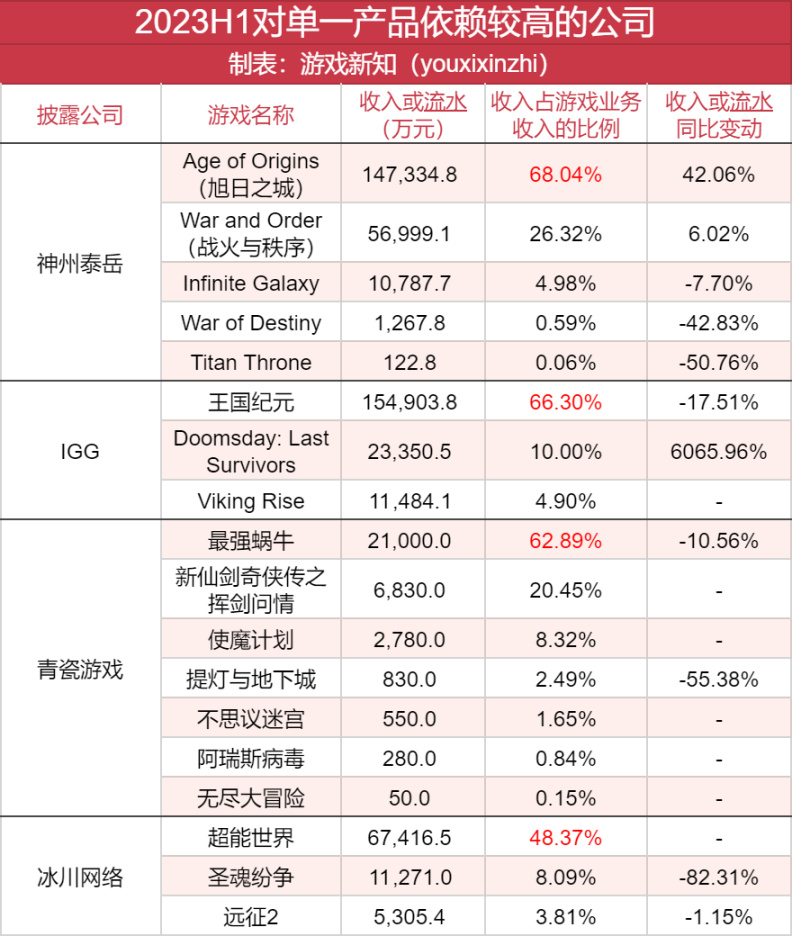

随着上市游戏公司的半年报陆续发布,部分公司也公布了旗下主要游戏的流水数据。游戏新知整理出了36款游戏的相关数据,除了发现SLG依然能打之外,还能感觉到行情变化对公司决策的影响。随着研发和推广成本逐渐提升,游戏公司也越来越倾向于做多手准备,妥善分配支出,提前为未来做好打算。

表格中仅有9款游戏能保持收入上涨,16款游戏收入同比下滑。而最能赚钱的那些游戏和公司,当然是各有本事的。

注:下表中披露的流水不代表游戏全渠道总流水,仅代表公司自身渠道的流水,具体情况需结合「运营模式」来区分。

好消息是在这份榜单中,不止能看到不少长线运营能力相当不错的老牌爆款,也能看到一些新游在发力。这意味着头部市场仍然呈现出比较健康的迭代频率。

在披露的这些游戏中,有14款流水过亿。榜单的前列多数都是熟面孔,如IGG的《王国纪元》、神州泰岳的《旭日之城》《战火与秩序》、青瓷游戏的《最强蜗牛》。

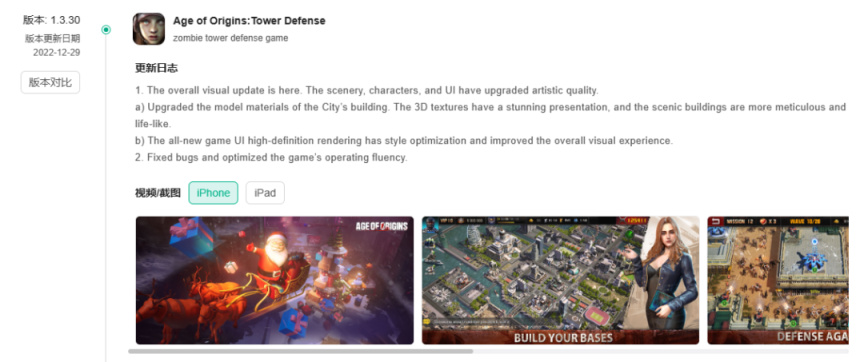

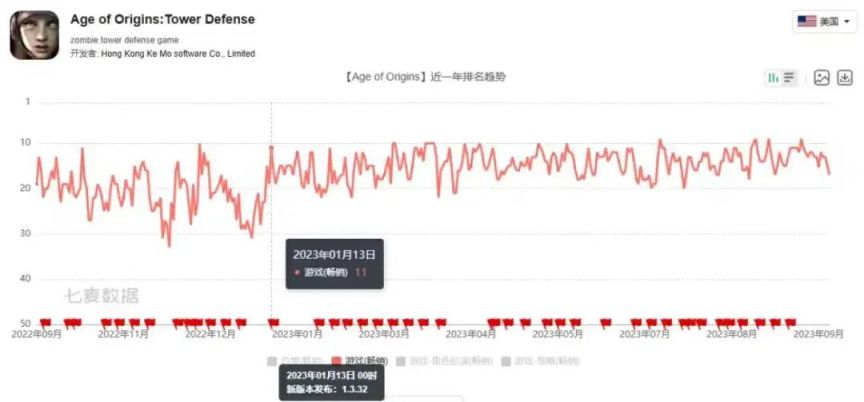

这些游戏中,有一部分是在本身质量过硬的基础上,上线数年后依然通过稳定的优化更新来保持用户留存。比如《旭日之城》,在去年年底时对3D建模、UI等美术素材进行了全面优化,使得游戏从今年1月起在美国iOS畅销榜的排名显著上升,并且能持续保持在比之前更高的名次。

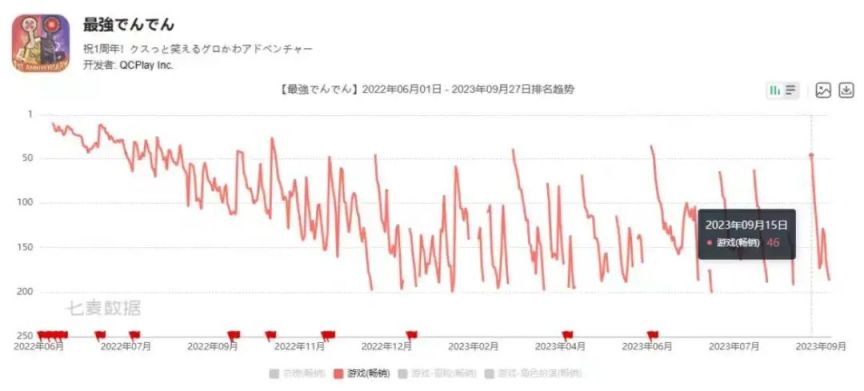

还有一部分如《最强蜗牛》,则是靠不断将游戏带向新的市场来创造收入。游戏在今年1月新上线了泰国地区,收入来源得到扩充,同时去年6月上线日本后也保持着比较稳定的收入能力。从日本iOS畅销榜排名来看,游戏排名虽然呈现出缓慢下滑的态势,但是每逢大小活动仍能时不时回到100名甚至50名以内,应该收获了一批忠实的留存用户。

SLG依然是头部游戏中最能赚、也最稳定的品类。在14款流水过亿的游戏中,有6款是SLG,仍然占到了半数左右。这其中又有两款收入同比上升、两款下降,还有两款是近一两年内上线的新品,成绩也比较可观(其中IGG《Doomsday:Last Survivors》于2022年8月正式上线,那之前的收入仅为测试期间的收入)。看来SLG市场尽管已经日渐拥挤,仍有留给新品的空间。

需要注意的是,新品想要挤进头部其实也不简单。就拿《Doomsday:Last Survivors》来说,游戏从2021年8月就开始持续测试,一直到整整一年后的2022年8月才正式拿出来,打磨了相当长的时间。当时游戏表现还不被看好,加上老产品《王国纪元》流水已经有所下滑,一度影响了IGG的股价。直到《Doomsday:Last Survivors》从今年3月起开始集中推广,不仅下载量环比激增414%、跃居Sensor Tower 3月出海手游下载榜第2名,还在美国iOS畅销榜也挤进了200名以内,公司股价才有所回升。

能披露的这些游戏必然都是公司最拿得出手的,因此它们能从一定程度上反映公司的战略安排。尽管大都有至少一个比较长线的产品,更多公司还是不愿意一直把鸡蛋放在一个篮子里,而是更倾向于积极地储备新品,提早为将来做打算。

在统计数据中,有三家公司出现了单一产品占收入比例超过60%的情况,还有一家公司单一产品收入占比接近50%。

在这四家公司中,IGG和青瓷游戏为摆脱对单一产品的依赖做出了更为明显的努力,各自在近一年内拿出了两个新品:IGG的《Doomsday:Last Survivors》和《Viking Rise》,青瓷的《使魔计划》和《新仙剑奇侠传之挥剑问情》。从收入占比来看,《Doomsday:Last Survivors》和《新仙剑奇侠传之挥剑问情》已经能够在一定程度上为各自公司分担收入的重担。

冰川网络要更「激进」一些。公司在2021年底推出了一款放置卡牌游戏,去年同期为公司贡献了77%的收入,一举超越当时的顶梁柱《远征2》。而到了本期,去年下半年上线的《超能世界》又成为了新的顶梁柱,撑起了公司近一半的收入。要做到一年换一个顶梁柱,既是对研发效率的考验,也是对产品质量的考验。

神州泰岳虽然已有快三年没拿出新游戏了,但实际上也在暗中有所准备。公司在今年5月透露了两个在研项目,分别是战斗卡牌游戏《Everland》和SLG+模拟经营游戏《Dreamland》,当时称有望在今年上线。而在本月的业绩说明会上,《Everland》已不再被提及,《Dreamland》和另一个在研的SLG+模拟经营游戏《代号LOA》则预计明年上线。此外,公司还在今年4月测试了一款《Journey Untold》,从截图及描述文本来看似乎是回合制+模拟经营的类型。

《Journey Untold》

至于悄悄消失的《Everland》,在这次的半年报中显示「已经结项」的字样,同时业已投入的超3700万研发费用已全额计提减值,大概项目已经被砍掉了。看来,已是出海大佬的公司也仍然逃不掉试错和踩坑的必经之路。

游戏新知已在先前对中指出,营销难度增大、推广成本上涨,正成为游戏公司不得不面对的难题。我们从头部游戏的推广费用中仍然能看出这一点。

本期有3款游戏推广费用上亿,其中神州泰岳的《旭日之城》以超5亿的大手笔守住了榜首之座,冰川网络的《超能世界》约4.7亿的推广费用也不遑多让。推广费用上千万级别的游戏有6款,神州泰岳的SLG占了正好一半。诚然,SLG品类出海的路虽然仍有空间,也是要用大规模买量来铺的。

从推广费用占游戏收入的比例来看,本期有8款游戏超过了10%,和去年同期持平。超过50%的则有3款,而去年同期只有1款中青宝的《老友麻将》。多出来的两款游戏是冰川网络的《超能世界》和《远征2》,一款是新游上线,一款是曾经的营收主力。在这个表格中,《超能世界》是除了休闲棋牌品类之外的唯一新游了,新品上线对公司推广开支造成的压力可见一斑,而这还是在冰川网络对副玩法买量颇有心得的前提下。(去年推广费用大于1000万、且推广费用占收入比例大于10%的还有一款昆仑万维的《神魔圣域》,但昆仑万维今年未公开具体游戏流水和推广费用情况。)

正因如此,各公司在推广费用的规划上也更谨慎了。在披露了推广费用的游戏中,有10款游戏推广费用较去年同期下降,仅有4款推广费用上升,另有4款从本期刚开始推广。

而这并不一定意味着公司缩减了推广费用。实际上,推广成本都被集中到了主力游戏身上,可以说是「把钱花在了刀刃上」。这在按照公司排列的下表中可以看得更明显。

神州泰岳的《旭日之城》占去了公司78%的推广费用,冰川网络的《超能世界》和掌趣科技的《全民奇迹2》也分别被公司投入了过半的推广费用。这些游戏从收入上来看也都是公司本期的主力产品。相比之下,这三家公司在其他产品上的推广投入大多大幅下降。

有的产品逐渐度过了最艰难的铺量时期,推广费用也可以稳定下来。如神州泰岳的《Infinite Galaxy》,本期推广费用大幅下降了75%,收入则仅下降约8%。这或许是因为SLG品类天生用户黏性较高的特点。

也有公司面对高额的推广成本知难而退,如掌趣科技,旗下的四款游戏推广费用下降了55%至100%不等。然而相对地,这四款游戏的收入也在本期下降了21%至43%不等,还是有些「伤筋动骨」的。这或许也从侧面印证了,想要保持游戏收入,公司就不得不在营销推广上花更多的成本,真是左右为难。

在表格之外,还有一些公司虽然没有公布具体游戏在本期的收入数据,仍在财报中提及了一些高光产品的流水表现,此处也一并列出,作以参考。

- 三七互娱:自上线至报告期末,《Puzzles & Survival》累计流水约80亿元。

- 世纪华通:目前《Family Farm》自创IP系列作品已累计用户超1.5亿,创下了模拟经营手游出海的新纪录。

- 中手游:《仙剑奇侠传七》截至2023年6月30日,PC版本销量累计超过55万套,云游戏版本销量累计超过21万套。主机版本亦于2022年8月在港澳台、东南亚地区、日本及北美地区上市。截至2023年6月30日,主机版本销量累计超过9万套。《大富翁11》在2023年6月上线WeGame及蒸汽平台。截至2023年6月30日,《大富翁10》及《大富翁11》全球销量分别突破163万套和27万套。

- 巨人网络:《原始征途》新增用户超百万,首日流水超千万,首月流水破三亿,累计流水超十亿。截至2023年7月31日,《太空行动》全渠道累计新增用户达到2,800万,DAU突破250万;游戏同名动画上线2个月,全网播放量突破5,000万,连续5周蝉联快手实时热榜。

- 游族网络:《少年三国志》2015年2月在国内上线,累计注册用户突破1.5亿人次,累计流水突破69亿元。

- 智明星通:Skybound 授权的IP制作的丧尸题材SLG游戏《The Walking Dead: Survivors》于2021年4月正式上线发行,2023年上半年流水总额已超过《列王的纷争》。

- 祖龙娱乐:《龙族幻想》截至2023年6月30日累计流水超过人民币43亿元。《鸿图之下》截至2023年6月30日累计流水超过人民币15亿元。

- 第七大道:《弹弹堂大冒险》首月流水超1.5亿元。

- 盛天网络:《三国志·战略版》2020年全球收入破10亿美元。《三国志·2017》截止2022年度累计流水近60亿元。

- 星辉娱乐:《三国群英传-霸王之业》自上线截止到报告披露日全球的流水累计突破56亿元。《霸王之野望》自上线截止到报告披露日在全球的流水累计已超过13亿元。

- 赤子城科技:《Mergeland-Alice’s Adventure》的月流水已于4月超过200万美元。

如今一个爆款的诞生,愈发需要天时地利人和齐备了。有时看这些「天文数字」久了,都要对它们失去概念了,几乎要忘记了在「天文数字」的背后,是无数大小公司日复一日的钻研和试错,以及一分一厘的精打细算。做游戏已不容易,做爆款又哪有那么简单。